【事例紹介】四国銀行様_本質理解を軸とした若年層向け非対面チャネル強化施策事例のご紹介

シナジーマーケティング 金融ソリューション事業部の杉本です。

四国銀行様にて、若年層との接点強化を目的とした非対面チャネル強化の施策を実施しました。

本件は、いずれ主軸になりうる、Z世代含めた若年層との将来的な取引増を見据え、若年層との接点拡大、商品理解向上、継続的な関係構築をポイントとして戦略立案⇒戦術である施策実行まで実施した事例となります。

本プロジェクトは、2019年から実施し、コロナ禍の影響で延期されていた施策をこの6月に実施することができました。

他の金融機関様では、戦術であるメディア環境やツール導入など手段から実行されるケースをよくお伺いします。

四国銀行様では、若年層のインタビューや同世代の行員様の意見など嗜好情報含めた現状把握を基に設計図を構築し、共通言語化した軸を持った施策を実施しております。

若年層がテーマとなりますが、どのターゲットでも顧客の本質を知り根拠を持って実行することが、お客様のコミュニケーション設計では重要と考えております。

戦略立案や共通言語化した軸を持つ重要性など含め、どのような点を工夫されたのか金融マーケナビでもご紹介ができればと思います!

<目次>

四国銀行様について

四国銀行様は高知県高知市に本店のある銀行です。

地域、お客さま、従業者といったステークホルダーの様々な課題の解決・ニーズへの対応に向けた積極的かつ誠実な取組みと環境保全への貢献を通じて、持続可能な地域社会の実現に貢献している金融機関です。

四国銀行様の課題とねらいについて

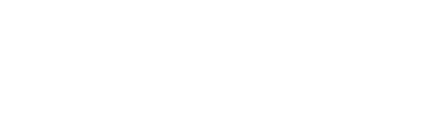

四国銀行様では、マーケットシェア拡大を目的に、非対面チャネルを強化し既存のお客様については取引の深化を、新規顧客については接点拡大が必要と考えておりました。そこでキーになるのが10代~30代の若年層との接点拡大や取引強化を行うためにまず、何からすれば良いのかが不明なまま、販売したい商品を売り手目線で決めてしまい、ショートメッセージやメールで商品訴求するためのツール、またはWEBサイトの見栄えなど目的が手段とならないように、顧客理解を深めた施策実行の土台を作ることに着手いたしました。

ポイントとしては、顧客理解は決して根拠なき妄想ではなく、行員様の中で共通指標化した根拠(ものさし)を作ることが重要になります。

一人一人、お客様の嗜好性は異なります。本件では同じ方向性で取りまとめるために金融機関様で保持している取引後(足跡)のデータではなく、特に取引前の行動や趣味・嗜好性を中心に、

- 現状把握・施策発案・今後の方向性を可視化し共通言語化する

- 指標・目標などの施策実行計画を基に戦術を策定する

- 共通指標化した施策実行する

という流れで実施しました。

工夫したポイント

①現状把握・施策発案・今後の方向性を可視化し共通言語化する(顧客を深く知る)

若年層を知ることに金融機関で保持している取引後(足跡)データで顧客を知ることはできません。重要なのは、金融機関の名前を知ってから、情報収集し考え、比較し、検討するまでのプロセスにおける行動情報や趣味・嗜好などの価値観情報が必要となります。つまり行動要因を理解することで、過去である足跡情報とは対照的に未来の行動を予測するということになります。

上記を実施するには、まずは若年層の考えを知ることが重要になります。

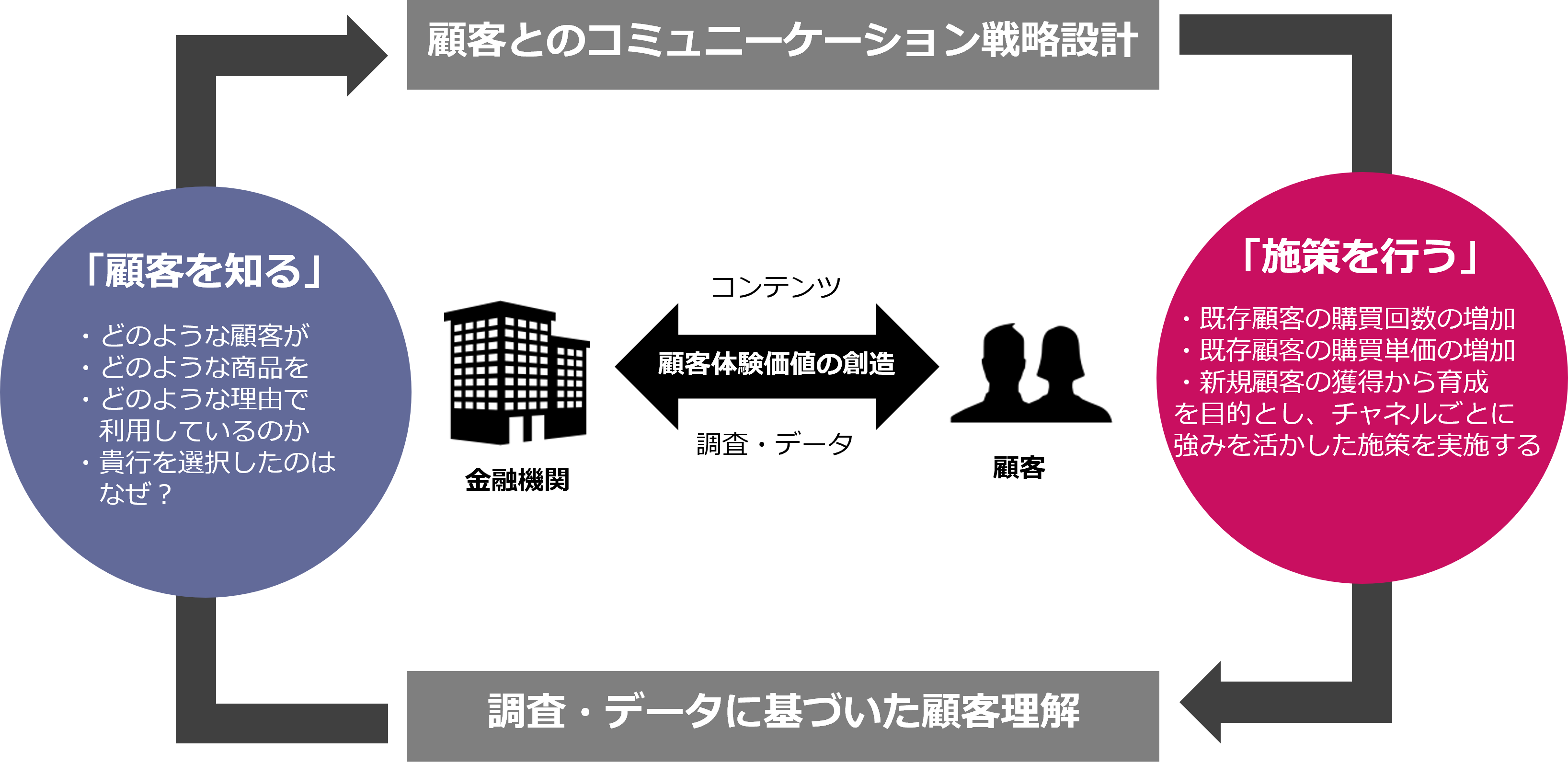

顧客を知る段階におきましては、現状把握⇒施策発案⇒今後の方向性の順で実施しました。

現状把握

若年層行員には経験知の抽出、また金融機関の利用している若年層にも集まって頂きターゲット情報の収集を目的にインタビューを実施しました。

インタビュー内容としては、若年層のイメージや関心を示す商品、普段の情報取得方法または財布の中身なども確認して、金融機関との接点などもヒアリングいたしました。

例えば金融商品の知見向上を望んでいるが、金融機関は相手にしていない、銀行=ATMと考えているなど、地域性ももちろんありますが金融機関でも知らない情報や、想像と違うなど新たな発見も多かったようです。

施策発案

若年層行員の経験値情報とグループインタビュー情報を基に情報を取りまとめお客様を対応されている多数の行員様と弊社有識者を含め2日間のワークショップを実施いたしました。

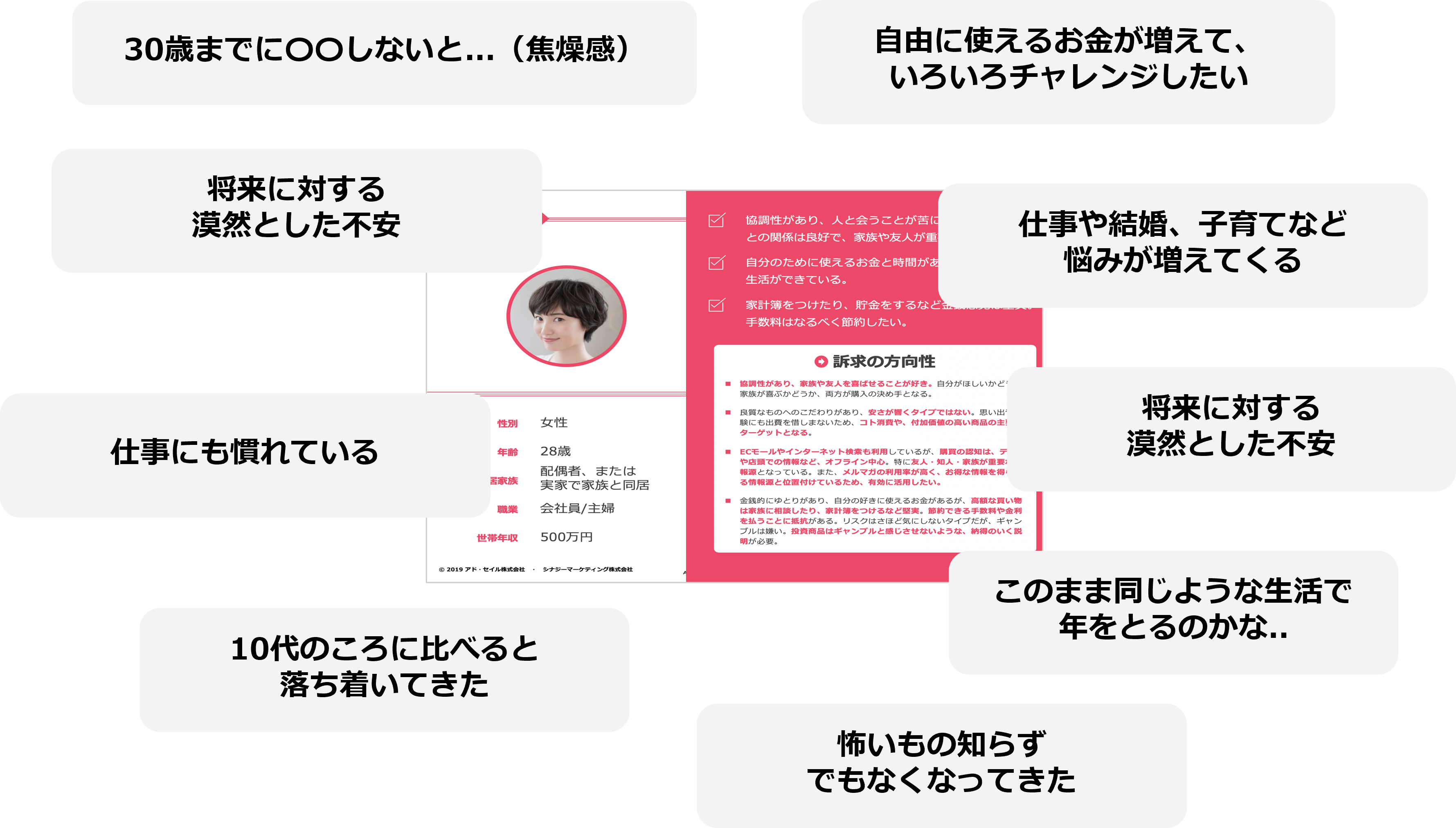

1日目は、若年層のモデル化をテーマに収集した情報から複数のターゲット像を参加者で考えました。また、モデル化したものについても評価・優先順位を行い、四国銀行様のお客様像を絞り込みました。

2日目は、モデル化した若年層のカスタマージャーニーマップ作成を目的とし、コミュニケーション戦略を参加者で考えました。

モデル化した若年層がどのような行動や接点があり、どのように感情が変化するか、また、若年層に対しどのような施策がよいかアイデア出しを行い・評価しました。

モデル化及びコミュニケーション設計についても、収集した情報だけでは少数かつ限定した情報だけでは、大まかなグルーピングになります。

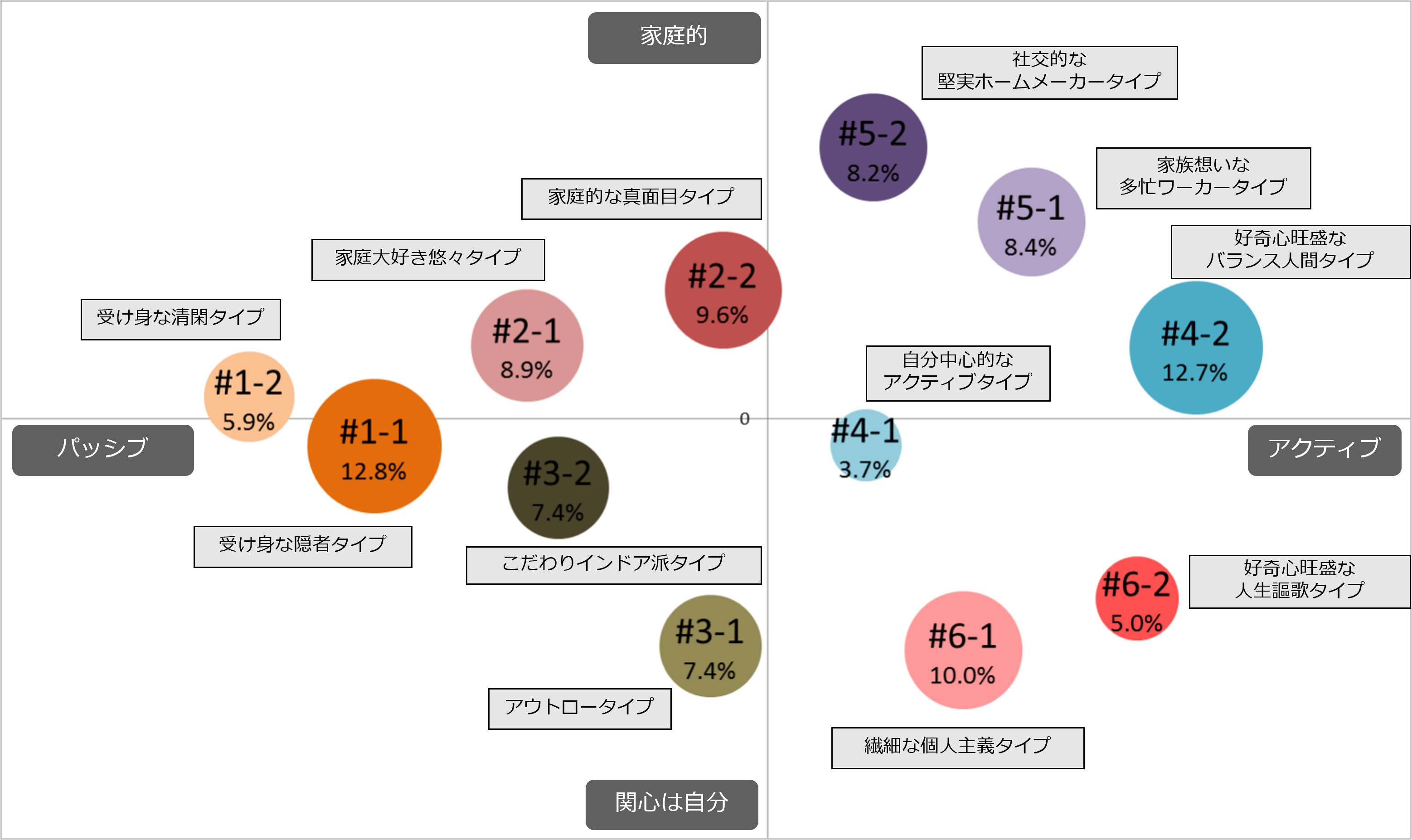

そこで、弊社では数百万人の調査から導き出した当社独自の価値観判定モデル「ソシエタスペルソナ」を用いることで、金融以外での嗜好情報を付与しました。

「ソシエタスペルソナ」では、8問の設問で、人の価値観を12分類しライフスタイル、趣味・嗜好情報が把握できます。例えば情報収集の仕方や、好きな服、時間の使い方などインタビュー及び金融機関では取得できない情報を付与することも可能です。

またポイントとして、12分類しているため、今後どの価値観をターゲットすべきか判断のしやすさも重要な点になります。

今後の方向性

複数のモデル化とカスタマージャーニーマップを基に施策アイデアも沢山発案することができました。

同時に若年層の考えや嗜好性を可視化すると、若年層とのコミュニケーションにおいて見えていなかった課題を把握することができ、潜在的な課題の整理とまた、どのターゲットを軸にすることで、どの施策が実施できそうか、また優先順位はどうするかなど現状把握と施策発案で抽出した情報を基に以下共通言語化した根拠(ものさし)を基に、施策アイデアの再考・検討・絞り込みを行い実施計画書を策定しました。

また、四国銀行様ではペルソナにお名前までつけて頂き、「●●さんにこのサービスどう提供すればいいだろう」「●●さんお子さんいるからお子さん向けの訴求がいいかも」などより具体的な目線で、顧客価値を創造できる環境を構築されております。

②指標・目標などの施策実行計画を基に戦術を策定する

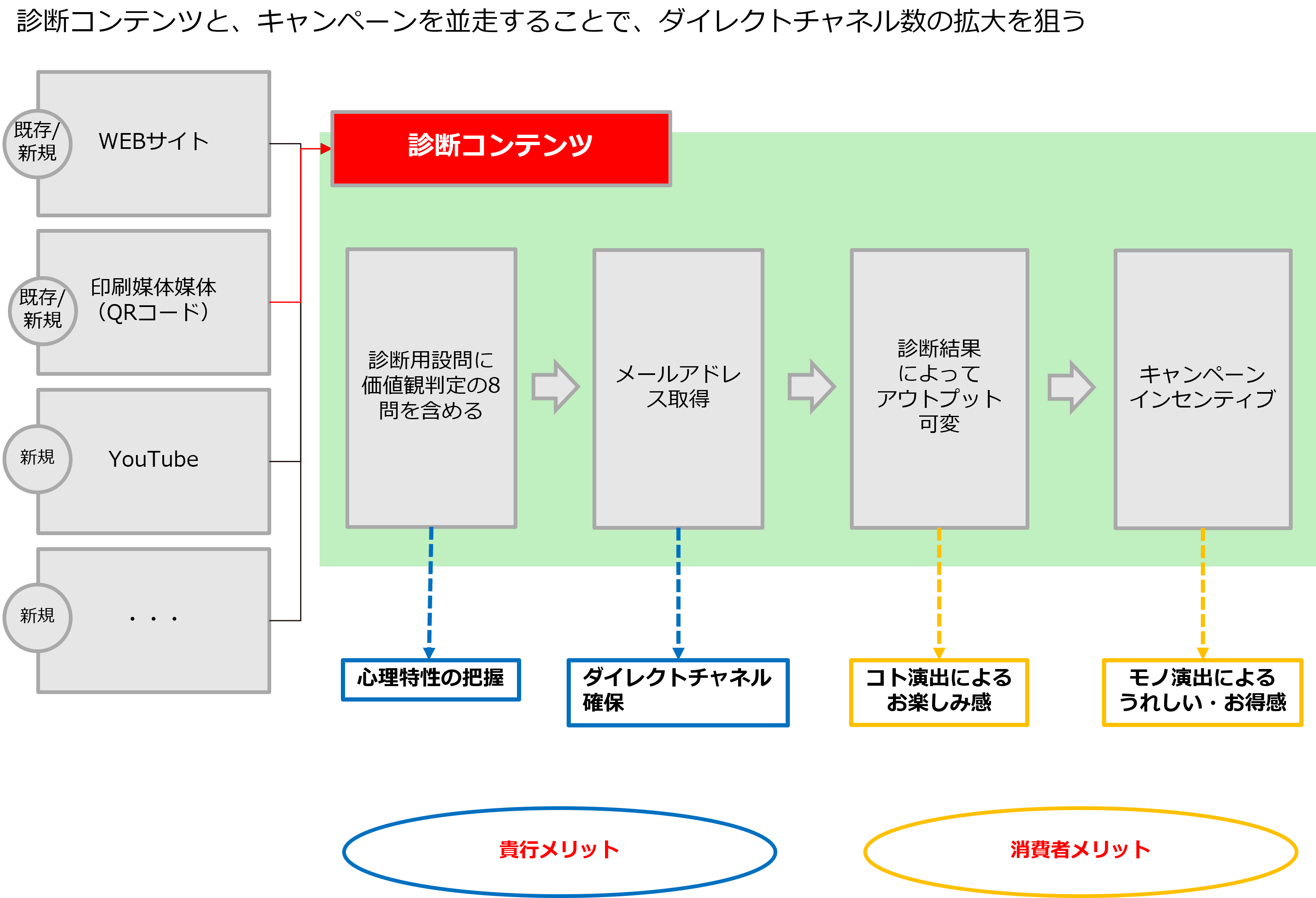

顧客を深く知ることができ、また共通指標化することもできましたので、ここからは戦術として、どのツールをどのような場面でどのように実施するべきか、実施計画書をまとめました。計画策定の中で重要視したポイントは、1つ目は若年層との接点の拡大をテーマにメールアドレスなど接点チャネルの登録をどう増やすか、2つ目は若年層の商品理解向上をテーマに若年層向けのコンテンツなどでの興味醸成・サイトアクセスをどう増やすか、3つ目は若年層との継続的な関係構築をテーマにWEBでの誘導など関係性深耕することを基にどのようなコンテンツを実施すべきか、3つを検討した結果まずは、情報蓄積の仕組みとして診断コンテンツを実施することにしました。

細かな経緯は割愛いたしますが、金融機関側及び消費者のメリット、最終的なインセンティブも取引先様とのコラボなど、可変的に提供できるメディアと考えました。また「診断」する理由も重要なポイントで、設問の中に「ソシエタスペルソナ」を判定できる要素を含めており、お客様には診断結果をご提供しながら、金融機関側ではどのような価値観かを把握することができますので、今後回答者とのコミュニケーション設計にもお役立ていただけます。なお、流入についても新規メディアはもちろん、既存顧客向けチャネルからの流入も期待でき、ダイレクトチャネルの確保も期待できます。

最後にもう1点、金融機関との接点が希薄な若年層に対し、できるだけ金融色の薄いクリエイティブが必要となります。自然と情報をキャッチアップでき、気軽に見て、参加できる環境を併せて考慮しました。

➂共通指標化した施策実行する

早速、診断コンテンツに絞ってどのような診断コンテンツを実施するか検討を始めました。お金、旅行、ライフインベント、ご当地系どのように絞るかは、先ほどペルソナを使ってターゲット顧客の興味関心を見直しました。

キーワードの中にも含まれている「チャレンジ」「怖いもの知らず」「豪快さ」を考慮し、以下のようなサバイバル診断コンテンツを実施することができました。

また、金融色を薄くする目的で金融機関での採用が少ない、若年層向けイラストデザインを採用しております。

また、四国銀行様では若年層向けのサイトも構築されております。

Youtubeでの動画訴求やお金の勉強できる環境も構築されており、施策実行計画の中でも触れておりました、若年層向けのコンテンツサイトも強化されております。

最後に・・・

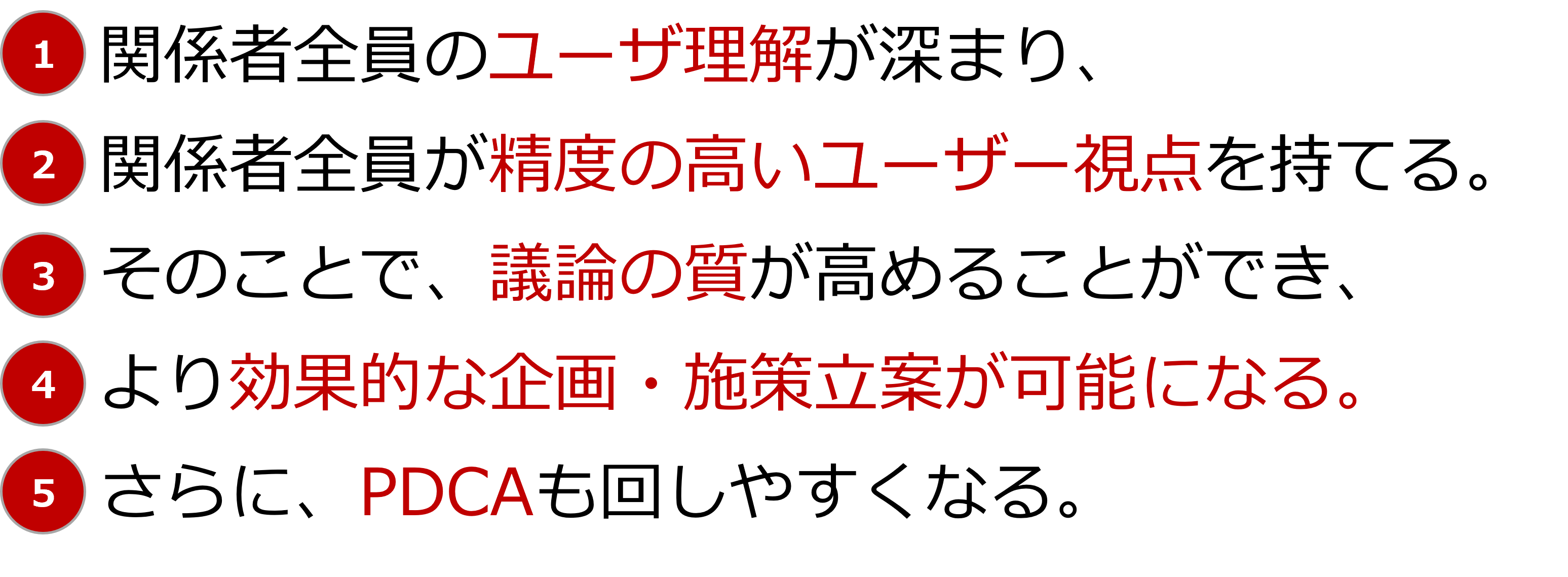

各金融機関様でもお客様本位のサービス適用を実行するために、ライフプランに併せた商品をご提供されているかと思いますが、顧客との共通価値の創造には、より深くお客様のことを知ることが必要だと考えます。より深く知るためには金融機関様で保持している取引後の定量データではなく、取引前の行動や趣味・嗜好情報など定性的な要素が必要になります。また、これらの情報を可視化するだけではなく、共通言語化した指標(ものさし)を持つことで関係者全員が「軸」をもって実施することで客観的な評価も可能になり、PDCAがぶれずに知識を蓄積することができますので、是非根拠ある施策をご検討頂ければ幸いです。

勉強会のご相談はお気軽に!

「デジタルマーケのどこから手をつければよいか」「他の金融機関がどのようなことを実施しているか」など、デジタル化に向け担当されたばかりの方や、もっと効率よく運用したい方へ向けて弊社コンサルタントが個別で勉強会を開催しております。

自行・自庫内での勉強会の開催も可能ですので、お気軽にご相談くださいませ。

※開催形式は、オフラインでもオンラインでもどちらでも可能です。

また、弊社では金融機関様に向けたウェビナーを積極的に開催しております。

今後の開催予定は金融メールマガジンにて最新情報をご案内しておりますので、ご登録をいただけますと幸いです。