Web からのローン申し込みで実現!デジタルコミュニケーションの2つのメリット

金融機関におけるローン申し込みを伸ばすためには、アナログだけではなく、デジタルでのコミュニケーションが欠かせません。前回は弊社顧客管理システム「Synergy!」を例に、Web申し込み時の離脱を防ぐ工夫についてご紹介しました。

今回はWeb申し込みフォームから得た顧客情報を利用し、ローン審査フローを効率化する方法やデジタルコミュニケーションのメリットについて「Synergy!」の使用例を挙げながら解説します。

<目次>

デジタルを利用したローン審査フローとは

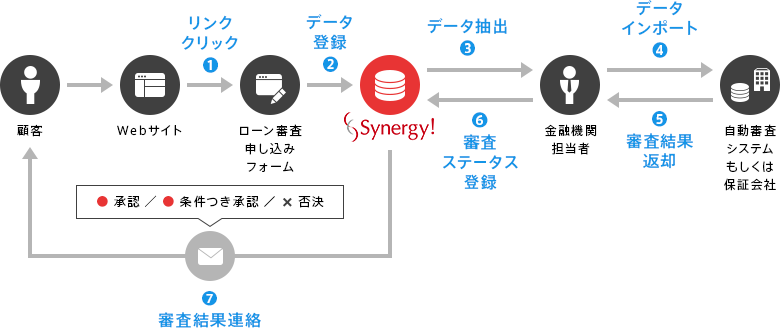

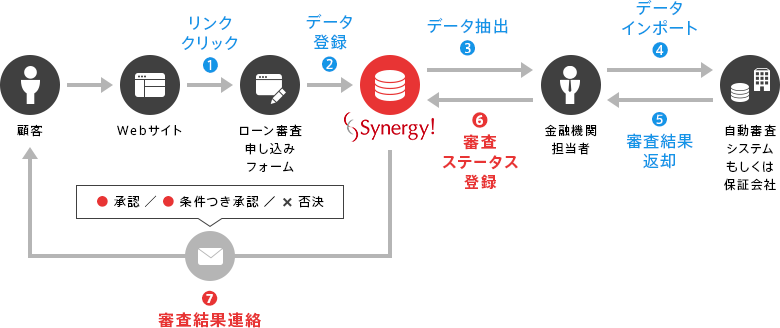

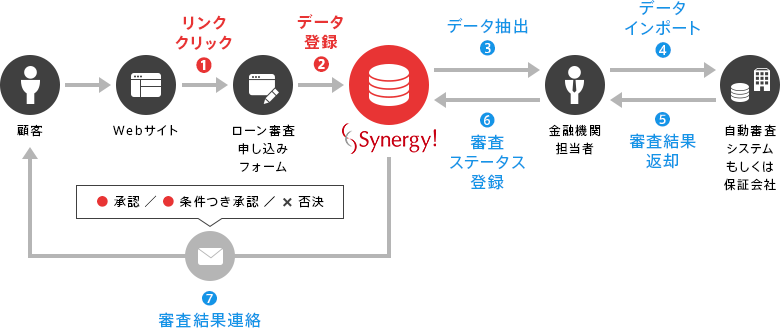

「Synergy!」を使った審査フロー

上図は、Web上でローン申し込みを受け付けた場合のフローです。はじめに全体のイメージを把握しておきましょう。

① Webサイトを訪問したお客様が申し込みフォームをクリック

② 登録されたデータが「Synergy!」に格納される

③ 「Synergy!」から必要なデータを抽出する

④ 抽出したデータを審査にかける

審査に関しては、受付データを行内の審査システムにかけるか、保証会社様へ依頼することになります。結果返却の流れは以下です。

⑤ 顧客情報をもとに、審査機関から審査結果が返却される

⑥ 審査結果を抜き出し、「Synergy!」のデータベースに上書きする

このようにローン審査フローの結果が、「Synergy!」にデータとして蓄積されるため、金融機関からお客様にコミュニケーション がとれるようになります。

デジタルでデータを管理運用するメリット① コミュニケーションコストの削減

従来のローン審査では、結果をお客様に電話で知らせるケースがほとんどでした。しかしながら、お客様が平日の日中に働くサラリーマンなどの場合には、つながりにくいケースが多々あるかと思います。

電話にはその場で直接お話しができるメリットがありますが、金融機関の営業時間と勤務時間がほぼ重なるなど、都合が合わないときには連絡を取ることができません。結果的に何度も通話を試みるといった非効率なコミュニケーションが発生している問題は、金融機関にとって悩ましいものでしょう。

デジタルでデータを管理することで、このようなコミュニケーションコストを削減することができます。次の項目では具体的な利用例をご紹介します。

例:「Synergy!」を利用したコミュニケーションフロー

「Synergy!」にできることは、申し込みフォームの生成やデータベースへの情報格納だけではありません。集めたデータに対してデジタルコミュニケーションをおこなうマーケティングツールとしての利用が可能なのです。

例えば、設定した条件に合致するお客様に、あらかじめ用意したメールやSMSを自動的に送信するといった機能が挙げられます。「申込み日が本日」+「審査結果が承認」などを条件に絞り込み、自動的にメールが配信されるというような設計をおこなうことが可能です。絞り込む条件を変えることで各お客様に対して最適な対応ができます。

それでは実際にどのようなコミュニケーションフローになるのかを図の「⑦審査結果連絡」を例にご説明したいと思います。

まず、⑥で審査ステータスを「Synergy!データベース」に上書き登録することで、申し込み時の顧客情報に「審査回答結果」が付与されます。この「審査回答結果」をメールやSMSの配信条件に設定すると、該当するお客様が自動的にピックアップされ審査結果が送信されるのです。

このとき、ローン審査の回答結果は「承認」「条件付き承認」「否決」などいくつかのパターンが考えられますので、回答結果ごとにあらかじめ回答メールを用意しておくことでよりスムーズなアプローチが可能となります。

ただし、注意しておきたいのはすべてを自動化できるわけではないこと、そして、自動化が最適ではないこともあるという点です。メールやSMSを見ない申込者に対しては、引き続き電話でのコミュニケーションが有効なケースもあります。

ですから、電話とメール・SMSといったデジタルコミュニケーションを組み合わせる運用方法が最も良いと言えるのです。お客様は自身のタイミングでローン申し込みを進められ、金融機関は架電コストを下げることができるでしょう。

デジタルでデータを管理運用するメリット② 金融機関でデータを持つことによる承認率の向上

これまでは保証会社の提供するWeb申し込みフォームを使用しているケースが一般的でした。しかしその場合、顧客データや審査結果はすべて保証会社のデータベースに格納されてしまいます。金融機関にデータが無いため1社で否決になった場合でも、他の保証会社に再審査を出すことはできませんでした。

「Synergy!」では、そのような問題にも対応可能です。この後、詳しくご説明します。

金融機関がデータを持つことでできること

「Synergy!」を使った審査フロー図で示している通り、「Synergy!」で受付フォーム を作成すると、データは金融機関側が所持する「Synergy!データベース」に格納されます。これまで金融機関側のデータベースに格納できなかった、申し込みフォームに入力されるすべてのデータが格納できるのです(携帯番号、メールアドレスなど)。

申し込み情報があれば、他の保証会社に審査を出すことが可能になり、一人一人の審査がこれまでよりも承認されやすくなります。保証会社の審査基準はそれぞれ異なるため、1つの保証会社の審査結果が否決だったとしても別の保証会社では承認されるケースは多々あるからです。

結果として1つの申し込みに対する承認率を上げる効果が期待でき、お客様にとっては見た目上1箇所の申請のみで審査に通る形となり、手間と時間を省くことができます。

ただし、複数の保証会社で審査をおこなうことをお客様に承認してもらう必要があることには気をつける必要があります。

まとめ

デジタルコミュニケーションには「コミュニケーションコストの削減」「承認率の向上」という2つのメリットがあります。

従来のアナログなコミュニケーションと、デジタルデータを利用したデジタルコミュニケーションを併用することで、効率よく、貸付残高の増加に寄与するフローを運用できるのです。

私たちがローン申し込みを増やしたいというご相談をいただいた際にまず着手するポイントは、前回ご紹介した「受付フォームの離脱率低減」と今回の「申し込み受け付けフローの改善」です。この2つをしっかり押さえることで申し込みフォームに訪れたユーザーを効率的に申し込みまで誘導し、本来の目的である実行件数を増やすことが可能になります。

そして、この2つに加え重要となるのが、申込者が「申し込みフォームに到達するための導線設計作り」です。そのため次回は、申し込みフォームへの流入を増やすWebページの導線設計の効果的な方法についてご紹介したいと思います。