株式会社仙台銀行様の事例に見る、個人ローンの申し込み金額を10倍にした3つの取り組み

多くの金融機関様では貸付残高を増やすため、さまざまな取り組みを行っています。その中でも近年、注目を集めているのは「個人向けローンの強化施策」です。

仙台銀行様は「Synergy!」を利用して、個人ローンの申し込み金額を10倍にまで上昇させました。これは地方銀行のWebマーケティングの新たなモデルとして脚光を浴びています。

そこで今回は仙台銀行様が実施した、個人ローンにおける3つの取り組みについてご紹介します。

ローン審査フローの見直し

取り組みを行う前まで、仙台銀行様では営業店強化や人的リソースの投下といったアナログでの施策が打ちづらい状況にありました。そこで業界の流れもあり、Webでの個人ローン申し込み受け付けというデジタルの施策に注目することになったのです。

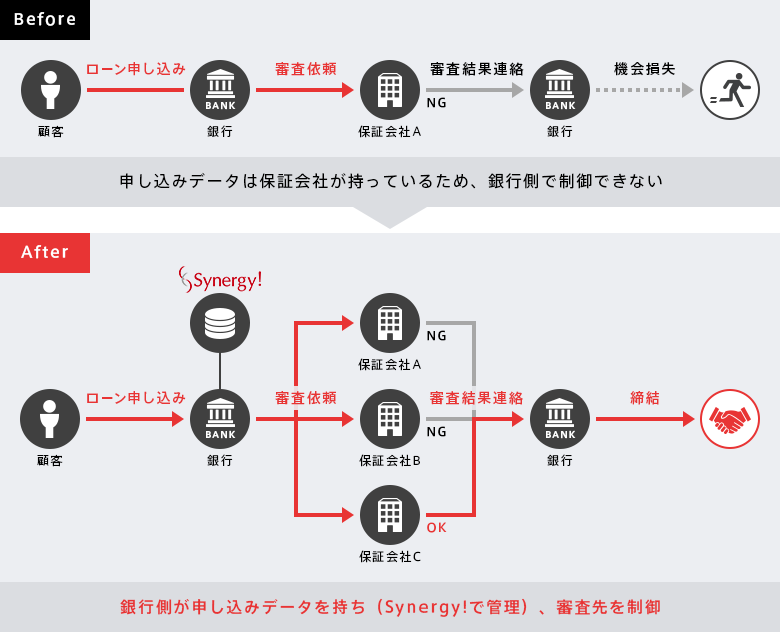

しかし仙台銀行様では当時、個人ローンの申し込みが伸び悩んでいるという問題も挙がっていました。原因を調査した結果、「申し込みをしても否決となった申込者が他行に流れてしまうこと」が要因の1つであるとわかったのです。

保証会社の審査基準はそれぞれ異なるため、1つの保証会社の審査結果が否決だったとしても、別の保証会社では承認されるケースが多々あります。しかし当時の仙台銀行様は、ローン審査を1つの保証会社で行っていたため、ほかの保証会社では承認されるかもしれない申込者を逃していたのです。

改善内容:複数の保証会社で審査を可能にする

この課題を解決するためには、「一度の審査申し込みで複数の保証会社による審査が実現できるようにする」必要があります。当時は保証会社が提供する受け付けフォームを利用しており、保証会社側のデータベースに申込者の情報がたまるようになっていました。そのため仙台銀行様側では申込者の情報を把握できず、他の保証会社に審査を依頼することができないという状況が生まれていたのです。

この機会損失を重要視した仙台銀行様は、各保証会社が提供する申し込みフォームの利用を止め、弊社顧客管理システム「Synergy!」のフォームで一括で申し込みを受け付けるようにしました。

これにより実現した審査フローは以下です。

まずSynergy!フォームで受け付けた申し込みデータがSynergy!のデータベースに格納されます。その顧客情報を抽出し、金融機関で任意の審査にかけます。A社、B社で審査がNGでも、C社で審査に通れば、結果的にローンを締結することが可能になるというものです。

つまり「Synergy!」を導入して金融機関側で顧客データを所持・管理することにより、1つの申し込みに対して複数の保証会社に審査を依頼でき、機会損失を防ぐことに成功したのです。

これは1つの申し込みに対する承認率が高まることも意味します。

Web設計の改善~フォーム最適化とWebサイトの導線改善

仙台銀行様ではさらに貸付残高を増加させるため、審査フローの見直しと並行して、申し込み数を増やす取り組みも行っています。

まず課題すらわからない状態だったWeb設計の問題点を洗い出すことから始まり、具体的には次のような課題を見つけることができました。

<課題の例>

・サービスページがバラバラに存在し、それぞれのサービスのメリットが伝わりにくい

・入力フォームが使いづらい

・スマートフォン対応が不十分

改善内容:よりわかりやすく、使いやすいサービスサイトにリニューアル

・サービスページがバラバラに存在し、それぞれのサービスのメリットが伝わりにくい

→サービスの魅力を整理し、仙台銀行様独自の情報構造をビジュアルに反映

・入力フォームが使いづらい

→登録項目が多くただでさえ離脱されやすいフォームを、いかに離脱されにくくするかを考慮してEFO対策(入力フォーム最適化)を実施

・スマートフォン対応が不十分

→フォームだけではなく、サイト全体をスマートフォンで利用しやすい形に変更

非対面でのアプローチを強化する・いつでもどこでも申し込みできるという大きなメリットを得るためにも、スマートフォン対応への強化は必須でした。

流入増加のための広告施策

ここまでお話しした施策によって、サイト訪問から申し込み、審査までのフローは整いました。さらに仙台銀行様ではより流入を加速させるための手段としてWebプロモーション広告を実施しています。

改善内容:申し込み意欲をかけあわせたWebプロモーション広告の実施

申し込み数をより増やすため、従来行っていた広告施策に注目することにしました。アクセス解析の結果、Web経由の申し込みが好調であることが判明したため、相性の良いWebプロモーション広告を実施することにしたのです。

広告と一口に言ってもさまざまなものがありますが、通常の運用型広告、プレミアム広告などメニューを組み合わせて実施した広告施策は、それぞれ効果がありました。

取り組みの結果(まとめ)

前述のように、「ローン申し込み審査フローの見直し」「Web設計の改善」「流入増加のための広告施策」という3つの取り組みを行った仙台銀行様。

Web施策を始めた前後で比較すると、貸付残高は落ち込んでいた時期の約2.5倍と右肩上がりに伸びています。

ローン審査フローの見直しで申し込み数が約2.0倍になるなど、3つの取り組みを行うことでさらに効果は大きくなりました。施策前と比べ、個人ローンの申し込み金額は従来の10倍となる大きな成果を上げました。

この取り組みは地方銀行の先進Webマーケティング事例として話題となり、他行からの仙台銀行様へのお問い合わせ増加にもつながりました。また、集めた顧客データは「個人ローンの申し込み増加のためのデータ」という枠組みを超えて、ほかの施策で利用されるなど、仙台銀行様のさらなるマーケティング活動に活用されています。

シナジーマーケティングでは各社様に適した支援をご提案します。

仙台銀行様のように広告の運用も並行して行いたい・改善したいという金融機関様は数多くいらっしゃいます。弊社システム「Synergy!」は広告運用とも連携が可能なため、広告施策も含めた企画立案から流入・検証まで一気通貫のサポートをご提供しています。

これらの取り組みについてもっと詳しく聞いてみたい、1つでもこの取り組みを導入してみたい、と考えられた方は是非一度ご相談ください。

本内容は、事例ページでも紹介しています。

>>株式会社仙台銀行事例