顧客情報を活用する3つのポイント【1.データのWeb取得】

若年層へのアプローチを強化したいというご要望を、多くの金融機関様からいただきます。金融機関に来店をしない傾向のある若年層にアプローチするには、店頭という対面ではなく、非対面のデジタルでのアプローチが重要になってきます。

特に金融機関では、店頭主体だったコミュニケーションから、このような「非対面」のコミュニケーションがキーワードの一つになっています。

デジタルでコミュニケーションを行う上で重要なデータの1つとしてメールアドレスが挙げられます。ほかにも、SMS(ショートメッセージサービス:携帯電話番号にメッセージを送れるサービス)を利用したコミュニケーションも活用されるようになってきました。

貴社はその流れに対応できていますか?

課題は感じているものの、デジタルでコミュニケーションを取るためのプラットフォーム(基盤)や手段が整備されていないという実態に悩まされている担当者様が多いのではないかと思います。

これから未来を見据えてデジタルコミュニケーションを行うためのデータ活用のポイントは、以下の3つが挙げられます。

- お客様の情報をWeb上で取得する

- 取得したデータをデータベースに蓄積・管理する

- 集めたデータに対してデジタルな手段でアプローチする

それぞれのポイントについて、3回にわたりご紹介していきます。

第1回目は、すぐにでも着手できる、Web上でお客様情報を効率的に取得するメリットと方法について考えていきます。

「お客様の情報をWeb上で取得する」ための現状把握

まずは情報をデータ化するために、現在は紙で取得している情報とその流れについて整理します。

どこの金融機関でもよく行われている、社外向けセミナーを例にしてご説明していきます。

■社外向けセミナーの例(フレッシュマン向けセミナー)

「どんな顧客情報があるか」を把握する

よくある流れは、店頭のチラシや、サイトに掲載された申込書をダウンロードしてFAXや電話で申し込んでもらう方法です。

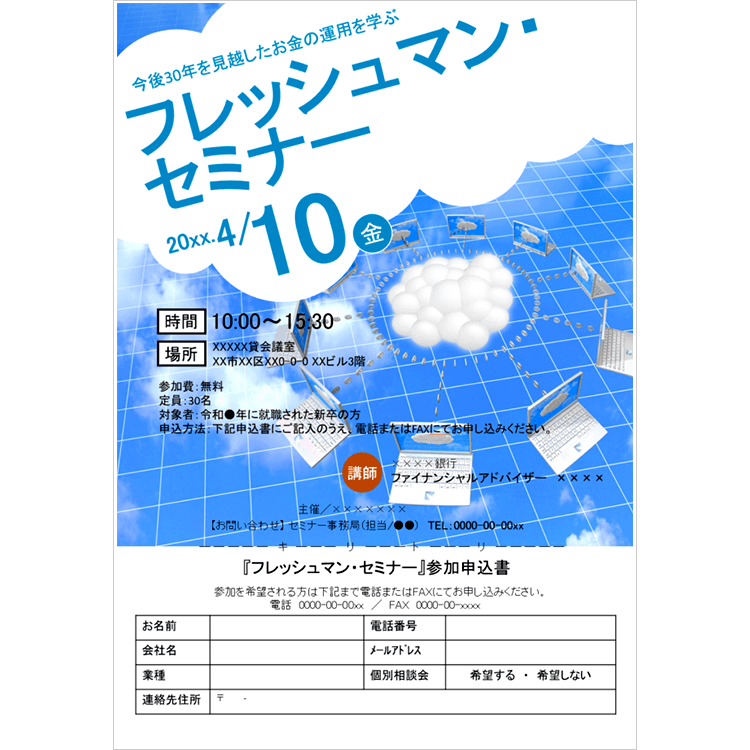

申し込みに必要な情報は「氏名」「会社名」「業種」「住所」「電話番号」「メールアドレス」「個別相談会希望の有無」などが一般的です。

セミナーの目的を確認する

例は将来の顧客となる若年層の取り込みを想定した「フレッシュマン向けセミナー」ですが、「創業者支援セミナー」なども将来の優良顧客獲得のためによく開催されています。

フレッシュマン向けセミナーは初めて口座をもつタイミングで自社の顧客となってくれれば、これから先のライフステージに応じた長いお付き合いが期待できます。他方、「創業者支援セミナー」は、創業間もない、もしくはこれから創業を考えている経営者に経営に有用な情報を提供することで、資金需要があった時に真っ先に相談してもらえるという、他社に対する優位性を確保することができます。

実際の導線と課題

セミナーは先述の通り、今後の顧客となる若年層の取り込みや、将来の優良顧客となりうる経営者との接触の絶好の機会です。

ただ、残念なことにWeb上での集客から申し込みの導線が、まだまだうまく機能していない金融機関様は多くあります。

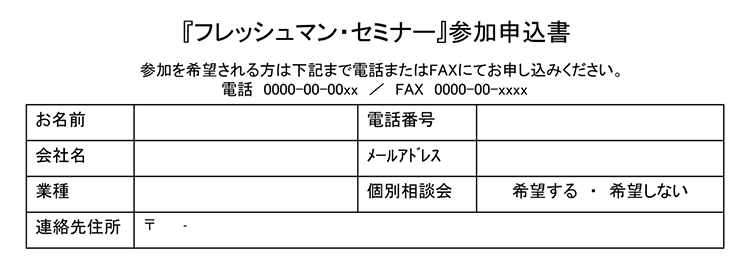

よくあるのが、ホームページ(サイト)の「お知らせ」などにテキストリンクでPDFのチラシへのリンクがはられている、以下のようなケースです。

■Webからの導線の例

課題1:最終のリンク先がPDFチラシであること

テキストから直接PDFチラシへリンクをはるケース、セミナーの紹介ページにPDFチラシへリンクをはるケースなどが考えられます。どちらのケースも、「PDFチラシへのリンク」は避けたいところです。

PDFチラシから申し込む場合、申込者は「サイトからチラシを出力」し、「手書きで情報を入力」し、「FAXを送信する」必要があります。

申込率(コンバージョン率)を上げるためには、離脱率をいかに下げるかということが重要なポイントです。ですがFAX申し込みの場合は、「出力」「手書き」「FAX送信」という大きな離脱ポイントがあり、申し込みのハードルを上げています。

申し込みを電話で受け付けている場合は、「受付時間中に電話をかける」という離脱ポイントがあります。

課題2:金融機関側の事務処理

FAXや電話で申し込みを受け付けた後、記載内容をデータ入力してセミナー当日まで管理しているという金融機関が多いのではないでしょうか。データ入力の工数はもちろん、メールアドレスの登録は誤字脱字の確率も上がり、確認の工数もかかります。

電話で申し込みを受け付ける場合は受付担当者を配置する必要がありますし、メールアドレスなどは聞き間違いの可能性が高くなります。

このような課題は、Web上で情報を取得できるようにすること、具体的にはWeb上に申し込みフォームを用意することで解決します。

Web上でお客様の情報を取得するメリット

データが自動でデータベースに蓄積される

データが自動でデータベースに蓄積されることで、申込者がFAXで申し込む際の「出力」「手書き」「FAX送信」といったハードルを下げることができます。 また、金融機関側ではデータ入力の処理が不要になり、データの精度も上がります。

データを分析・活用できる

Web上に申し込みフォームを設置することで、Google Analyticsなどを用いて訪問人数や訪問時間帯などを調べることができます。このような顧客の行動履歴を蓄積していけば、例えば訪問人数から申込数を推測したり、訪問の多い時間や曜日を逃さず告知を始めるなど、データを活用することができます。

また、多くの金融機関では、セミナーが終了すると申し込み情報のデータが使われることはほとんどありません。

大きな理由としては、金融機関が保有するシステム(主に勘定系システムなど)には「メールアドレス」を格納する項目が存在しないケースが多いことが挙げられます。情報として存在していても、データとして格納されないため、有効活用されることなく廃棄されてしまっているのが現状です。

せっかくさまざまな離脱ポイントを越えて申し込みをしてくれた将来の優良顧客の情報をセミナー当日の受付にだけ利用し、その後のデータ分析に生かしたり、顧客との接点強化に使ったりしないのは、今後のデジタルでのコミュニケーションを考える上で非常にもったいないと言えます。

慣れれば、簡易的なフォームなら30分ほどで作成することが可能です。

フォームを作ったら、サイト内の情報に埋もれてしまいがちなテキストリンクだけではなく、直感的に認識しやすいバナー画像をサイトに設置するとさらによいでしょう。

取得したお客様の情報をすぐに廃棄してしまうのは惜しいものです。お客様情報をデータ化すれば、お客様にも有益な情報をお届けできるようになります。

短期的な課題解決のための施策ももちろん重要ですが、将来の優良顧客の情報を管理し、顧客のみならず、自社にもやさしいマーケティング施策の設計を実践してみませんか。

次回は、「取得したデータをデータベースに蓄積・管理する」ための手順と、取得したデータをデータベースで管理する意味についてご紹介します。